Visafintech

Pagamenti digitali in aumento, ma come siamo messi con la sicurezza? L’analisi di Visa

di Redazione pubblicata il 06 Aprile 2023, alle 17:21 nel canale Security

Negli ultimi cinque anni Visa ha investito 9 miliardi per potenziare la sicurezza dei pagamenti digitali. Sviluppando soluzioni come Visa Advanced Authorization, supportando la Strong Customer Authorization e puntando sulla "tokenizzazione" delle carte

Il mercato dei pagamenti digitali, siano essi tramite app, da un dispositivo mobile o con carte di credito e debito fisiche, continua a crescere. Allo stesso tempo, aumentano anche i tentativi di truffa e gli attacchi informatici, tanto che garantire la sicurezza è la principale sfida di chi gestisce le piattaforme di digital payment. A evidenziarlo il recente Visa Spring 2023 Biannual Threats Report, dal quale emerge come l'ecosistema dei pagamenti abbia registrato una tendenza crescente negli schemi di bypass dell’OTP (One-Time-Password) in quasi ogni area del mondo. A preoccupare gli utenti sono anche i viaggi: secondo uno studio di Visa, più della metà dei viaggiatori teme le truffe sui pagamenti. Investire in sicurezza è insomma sempre più importante, ed è per questo che Visa ha messo sul piatto investimenti per 9 miliardi di dollari negli ultimi 5 anni, tutti mirati a rendere più sicure le transazioni digitali. Andiamo alla loro scoperta.

.jpg)

Sicurezza dei pagamenti digitali: le soluzioni tecnologiche di Visa

“Di fronte a un sempre maggior diffusione dei pagamenti digitali cresce l’importanza di network tecnologici in grado di assicurare fiducia e sicurezza. A livello mondiale, negli ultimi 5 anni Visa ha fatto grandi investimenti a tale scopo, per esempio, integrando nella nostra rete globale sofisticati strumenti di analisi basati su intelligenza artificiale e machine learning per aumentare la capacità predittiva e di rilevazione della frode, garantendo così maggiore sicurezza e protezione da potenziali frodi agli oltre 500 milioni di transazioni che processiamo ogni giorno”, afferma Andrea Zamboni, Digital Solutions Director Southern Europe di Visa.

Secondo i dati Visa, questi investimenti hanno consentito di prevenire truffe per circa 25 miliardi di dollari all’anno, rendendo i pagamenti digitali il modo più sicuro di effettuare transazioni economiche: gli episodi di frode si verificano in meno dello 0,1% delle transazioni - tasso tra i più bassi tra le varie forme di pagamento.

Nell’ambito della prevenzione delle truffe, una delle tecnologie più importanti è attualmente l’intelligenza artificiale, e Visa ci ha investito da subito. Un esempio è Visa Advanced Authorization, uno strumento che analizza in tempo reale ogni singola transazione, elaborandone qualcosa comepiù di 190 miliardi nell’ultimo anno.

Ogni volta che si tenta di effettuare una transazione sul circuito Visa, il sistema valuta lo storico dei pagamenti legati alla specifica carta, analizzando circa 500 parametri. Tutto in tempi velocissimi: per elaborare un punteggio di rischio basta un millisecondo. Il punteggio risultante viene poi condiviso con la banca del titolare della carta, che sulla base di questi dati valuta se accettare o meno il pagamento. In caso di attività insolite, l’utente potrà ricevere un messaggio in cui viene informato del pagamento, in modo che possa intervenire tempestivamente nel caso non sia stato lui ad autorizzarlo.

Non solo IA: token e Strong Customer Authentication

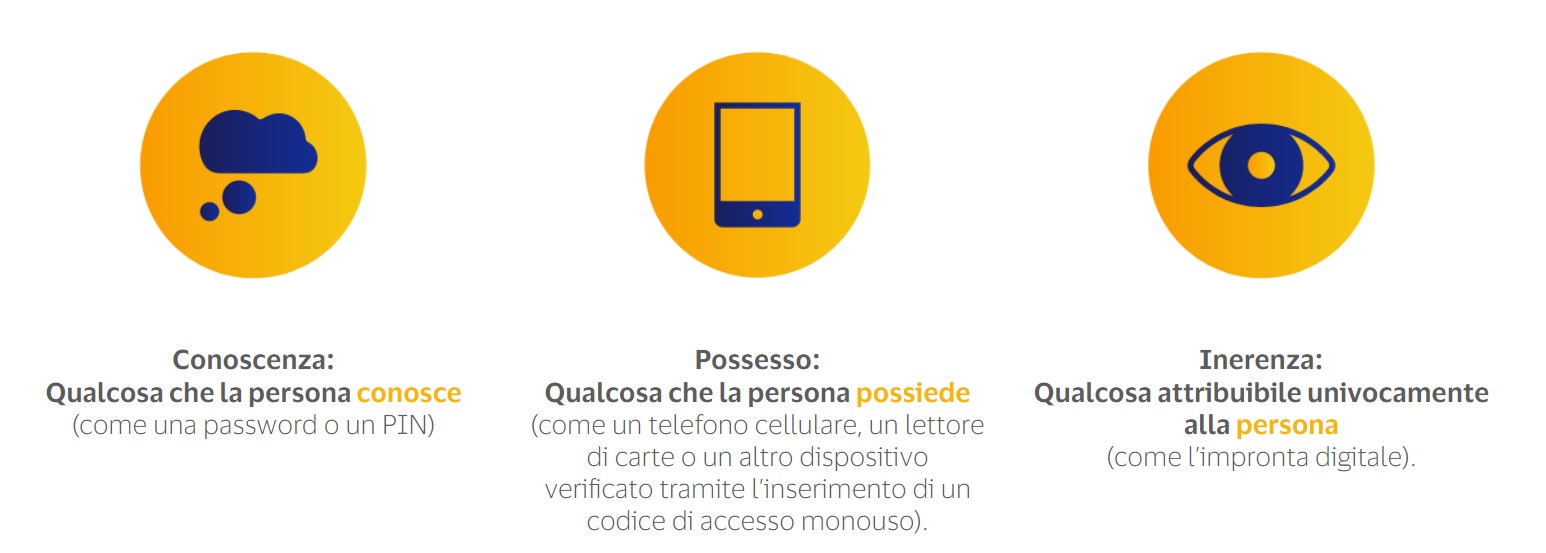

Abbiamo già parlato della Strong Customer Authentication (SCA), che semplificando possiamo equiparare a una sorta di MFA (autenticazione multifattoriale) per quanto riguarda le transazioni digitali. È obbligatoria dal 31 dicembre 2020, e in pratica richiede un’ulteriore autenticazione dell’utente per approvare il pagamento. Il concetto è semplice: per approvare una transazione non è più sufficiente la presenza del dispositivo di pagamento ma è necessario un ulteriore fattore di autenticazione.

Il metodo largamente preferito dai consumatori appare essere l’autenticazione biometrica, che richiede semplicemente la verifica dell’impronta digitale sul sensore dello smartphone o il riconoscimento del volto, come nella procedura di sblocco. La SCA, insomma, garantisce che non solo sia presente uno strumento di pagamento valido, ma anche che chi lo sta utilizzando sia il legittimo proprietario.

Un’altra tecnologia che aumenta la sicurezza dei pagamenti digitali è la tokenizzazione, che sostituisce le informazioni sensibili dello strumento di pagamento del consumatore con un numero di conto digitale, o “token”. Il token permette di processare la transazione senza esporre i dati effettivi del conto di pagamento del titolare e, quindi, può essere memorizzato con sicurezza più elevata su esercenti online o su dispositivi mobili, come uno smartphone o uno smartwatch.

Secondo i dati riportati da Visa, la tokenizzazione piace agli utenti: a oggi il colosso dei pagamenti digitali ha raggiunto 4,8 miliardi di token, un numero superiore alle carte Visa in circolazione.

La sicurezza dei pagamenti nel circuito Visa è affidata a vari data center sparsi per tutto il globo e da 1.000 specialisti attivi 24/7 nei centri di Cyber Fusion, che si occupano di proteggere l’infrastruttura Visa dalle minacce informatiche.

E in caso di truffa? Il concetto di Zero Liability

Un’ulteriore misura di protezione è la politica Zero Liability di Visa, che permette al titolare di contattare la propria banca per richiedere il rimborso di una transazione non autorizzata effettuata con la propria carta, sia presso i negozi fisici che online.

In collaborazione con Visa

I casi di studio, i confronti, le statistiche, le ricerche e le raccomandazioni sono fornite "COSÌ COME SONO", a scopo puramente informativo e non devono essere considerati come consigli operativi, di marketing, legali, tecnici, fiscali, finanziari o di altro tipo. Visa Inc. non fornisce alcuna garanzia o dichiarazione in merito alla completezza o all'accuratezza delle informazioni contenute nel presente documento, né si assume alcuna responsabilità che possa derivare dal fare affidamento su tali informazioni. Le informazioni contenute nel presente documento non sono da intendersi come consulenza legale o di investimento e si invitano i lettori a rivolgersi a un professionista competente qualora tale consulenza sia necessaria.

Recensione REDMAGIC Astra Gaming Tablet: che spettacolo di tablet!

Recensione REDMAGIC Astra Gaming Tablet: che spettacolo di tablet!  Dopo un mese, e 50 foto, cosa abbiamo capito della nuova Nintendo Switch 2

Dopo un mese, e 50 foto, cosa abbiamo capito della nuova Nintendo Switch 2 Gigabyte Aero X16 Copilot+ PC: tanta potenza non solo per l'IA

Gigabyte Aero X16 Copilot+ PC: tanta potenza non solo per l'IA Prime Day finito, non le offerte: un weekend di sorprese e prezzi super anche sui grandi marchi (Apple, DJI, Lenovo e altri)

Prime Day finito, non le offerte: un weekend di sorprese e prezzi super anche sui grandi marchi (Apple, DJI, Lenovo e altri) YouTube manda in pensione la pagina Tendenze: addio dopo 10 anni

YouTube manda in pensione la pagina Tendenze: addio dopo 10 anni Scopa elettrica Chebio, gran ritorno a soli 109€: ha rivoluzionato il mercato, è ottima e con accessori

Scopa elettrica Chebio, gran ritorno a soli 109€: ha rivoluzionato il mercato, è ottima e con accessori